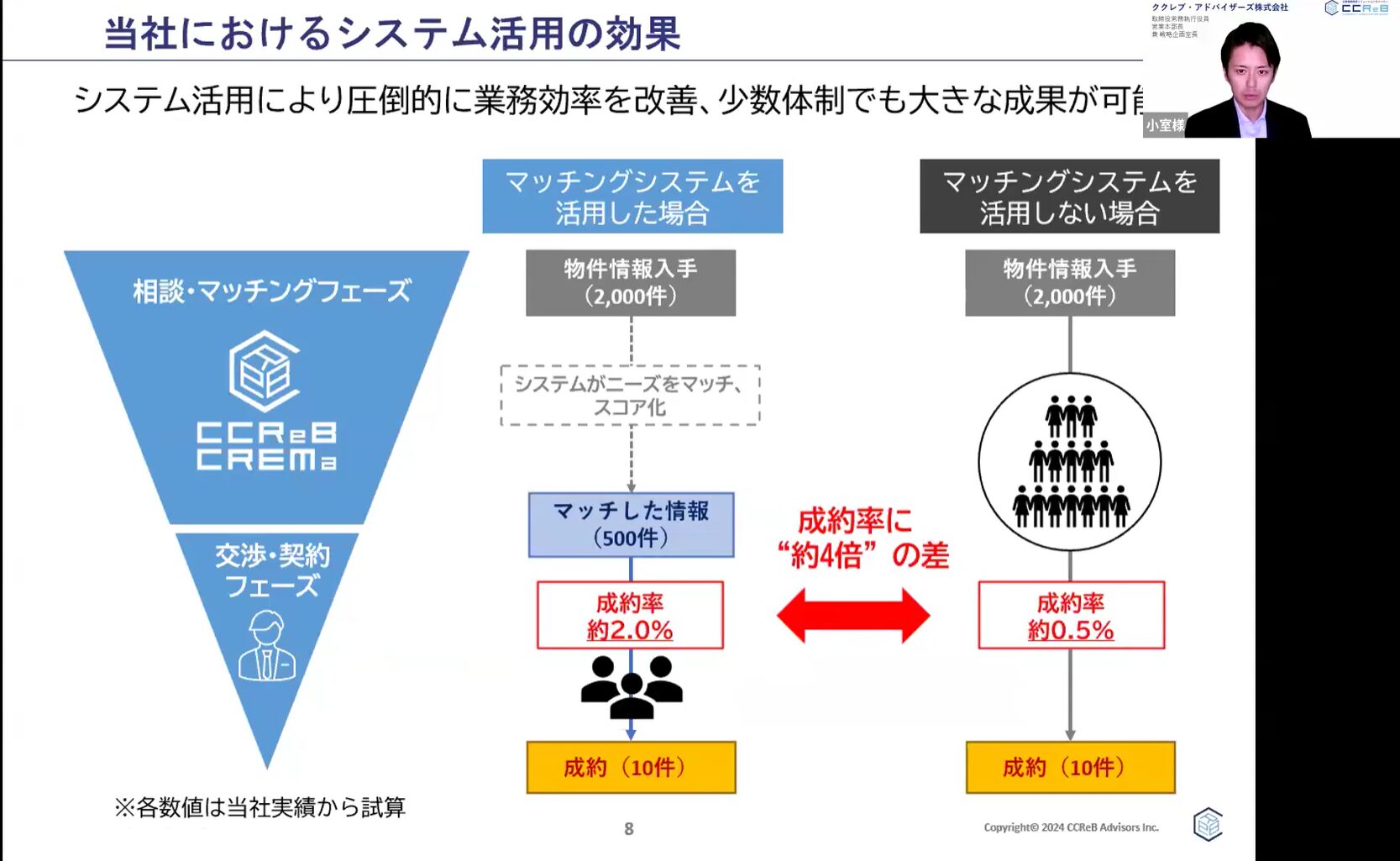

【イベントレポート】第8回業界マップ部会「ローン・保証、マッチング」

第8回業界マップ部会「ローン・保証、マッチング」のカテゴリーで開催されました。

今回ご登壇して頂いた企業は、

・ iYell株式会社

・ 住宅ローン診断カンパニー株式会社

・ ククレブ・アドバイザーズ株式会社

の3社です。前半は各社製品・サービスのご紹介をしていただき、後半はパネルディスカッションを実施いたしました。

第一部 製品・サービスのご紹介

iYell株式会社 田中様

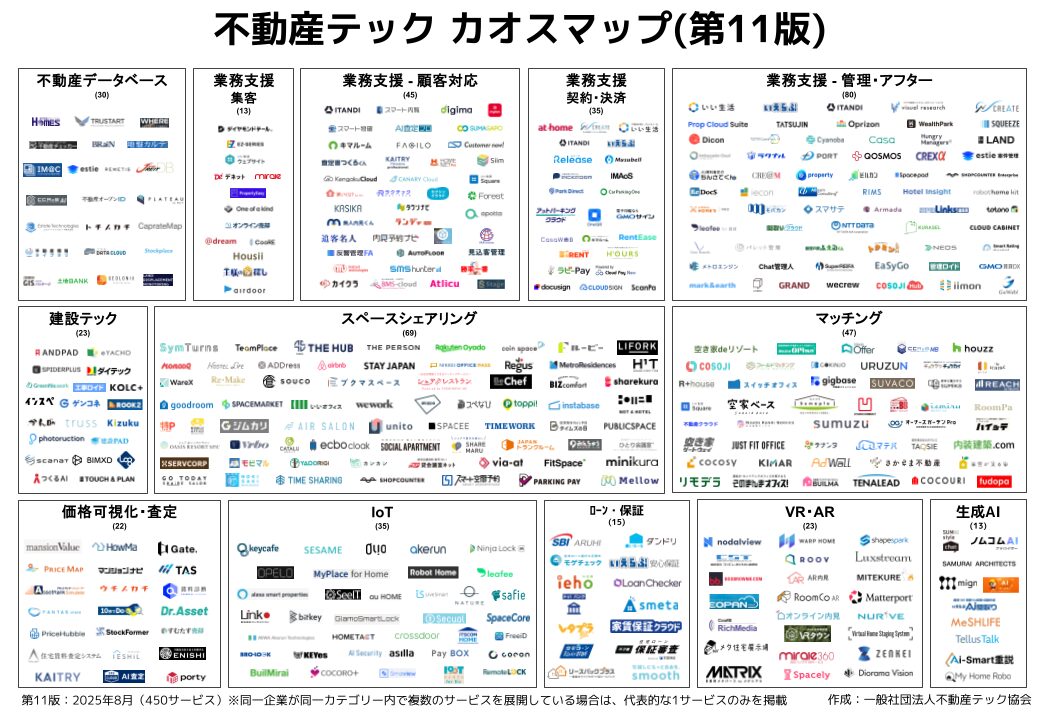

弊社は創業9年目を迎えたフィンテック企業であり、主な事業は住宅ローンシステムです。このシステムは金融機関から多くの出資を受け、現在では2500社以上に導入されており、その高い品質が東京商工リサーチからも各部門で賞を受賞しています。

今回ご紹介するのは、住宅ローンのシステムに加え、新たに提供する「いえーる ワランティ」という住宅設備の保証サービスです。我々の住宅設備保証サービスは主にBtoBtoCモデルで展開しており、住宅会社が提供する設備に対して保証を提供します。特に工務店やビルダー、不動産仲介業者が主要な顧客です。各業種によって異なる課題を抱えていますが、工務店では業務負担の軽減、不動産仲介業者では差別化が重要な課題となっています。これらの課題に対して、我々の保証サービスが一助となることを目指しています。

住宅設備保証サービスは、新品設備の場合、通常のメーカー保証が1年であるところを、10年間保証するというものです。我々のサービスは事前審査がなく、築年数の制限もないため、多くの顧客にとって利便性が高い内容となっています。特に、中古設備の保証が市場で好評を得ている理由は、この柔軟性にあります。また、住宅設備の保証と24時間対応の緊急駆けつけ対応コールセンターが主な柱となっており、これらをワンストップで提供しています。お客様にとって、安心して快適に住まいを維持できるよう、弊社は日々努力しています。

我々のサービスのメリットとしては、差別化、業務負担の軽減、お客様満足度の向上という三点があります。これらのメリットを活用し、今後も多くの企業と連携しながら、住宅設備保証サービスの展開を進めていきます。特に、中古設備保証の需要が高まっている現状を踏まえ、柔軟な対応力で市場のニーズに応えていく所存です。

住宅ローン診断カンパニー株式会社 前田様

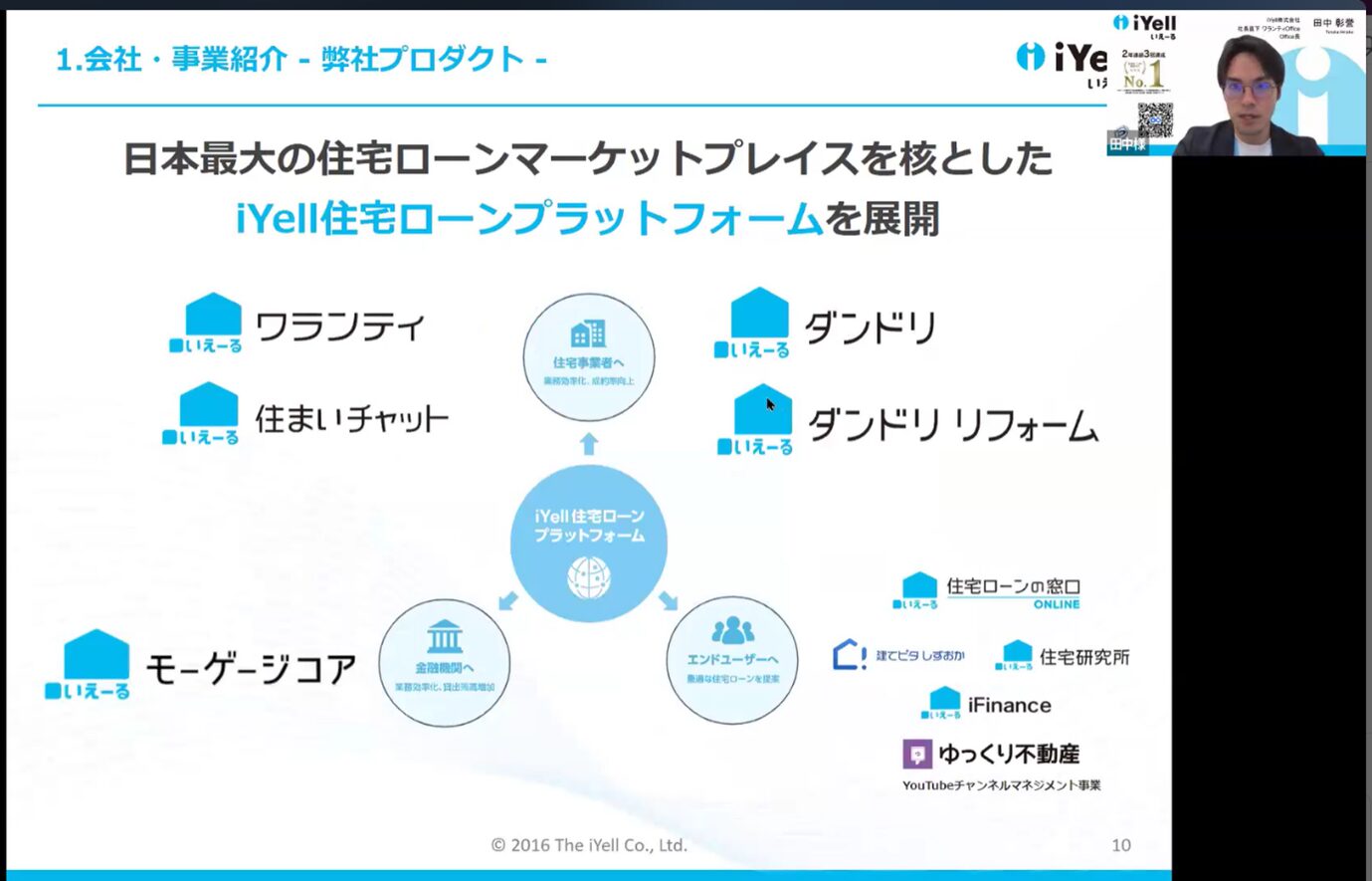

弊社のサービスである「住宅ローン1DAY診断」は、住宅購入希望者がどの金融機関でどれくらいの借り入れが可能かを、最短当日で診断するものです。通常の事前審査には申し込みの手続きが必要で、審査結果が出るまでには数日~1週間程度を要しますが、弊社の1DAY診断では、審査申し込みの手間と回答結果がでるまでの時間を省くことが可能です。

当社が迅速かつ正確に診断できる理由は二つあります。まず、各金融機関の審査基準を把握していることです。金利や借入期間、返済比率方法などの各金融機関ごとに異なる審査基準を詳細に理解しています。次に、個人信用情報を直接確認できることです。CICとJICCの両方から情報を取得し、これは貸金業のライセンスを持つ当社だからこそ可能です。

正確な借入診断のためには、個人信用情報に基づいた診断が必要ですが、個人信用情報はお客様以外による取得ができないため、住宅事業者が個人信用情報に基づいた借入診断を行うためには、お客様に個人信用情報の取得を依頼する以外に手段がありません。お客様に個人信用情報の取得を依頼する場合、お客様がすんなり取得してくれれば、問題はありませんが、取得までに時間を要する場合や取得を拒まれた場合は、正確な診断ができません。貸金業のライセンスを保有する弊社では、お客様の同意を得た上で、弊社が直接お客様の個人信用情報を確認することができます。これによりお客様ご自身で個人信用情報を取得する手間を省ことができ、住宅事業者は迅速に正確な借入可能額を診断することが可能です。

また、1DAY診断の導入後は、経験や勘に頼らず審査基準と個人信用情報に基づいて診断するため、高い正確性を伴う借入診断ができるようになります。これにより、新人の営業担当者でも正確な住宅ローン提案が可能です。予算を商談初期に正確に把握することで、住宅購入意欲の減退防止や他社流れの回避につながり、結果として、商談決定率が高まります。

不動産価格が高騰する一方、実質所得はマイナスの状況下、借入に工夫が必要な顧客も増加しています。大手ハウスメーカーでの導入事例もあり、サービスの価値が認められています。2ヶ月の無料トライアル期間も提供しているため、ぜひご検討ください。

ククレブ・アドバイザーズ株式会社 小室様

弊社は2019年に設立され、設立から5年を迎えました。主要な事業は不動産業と不動産テック開発・販売業であり、これらの二つの柱で事業を展開しています。

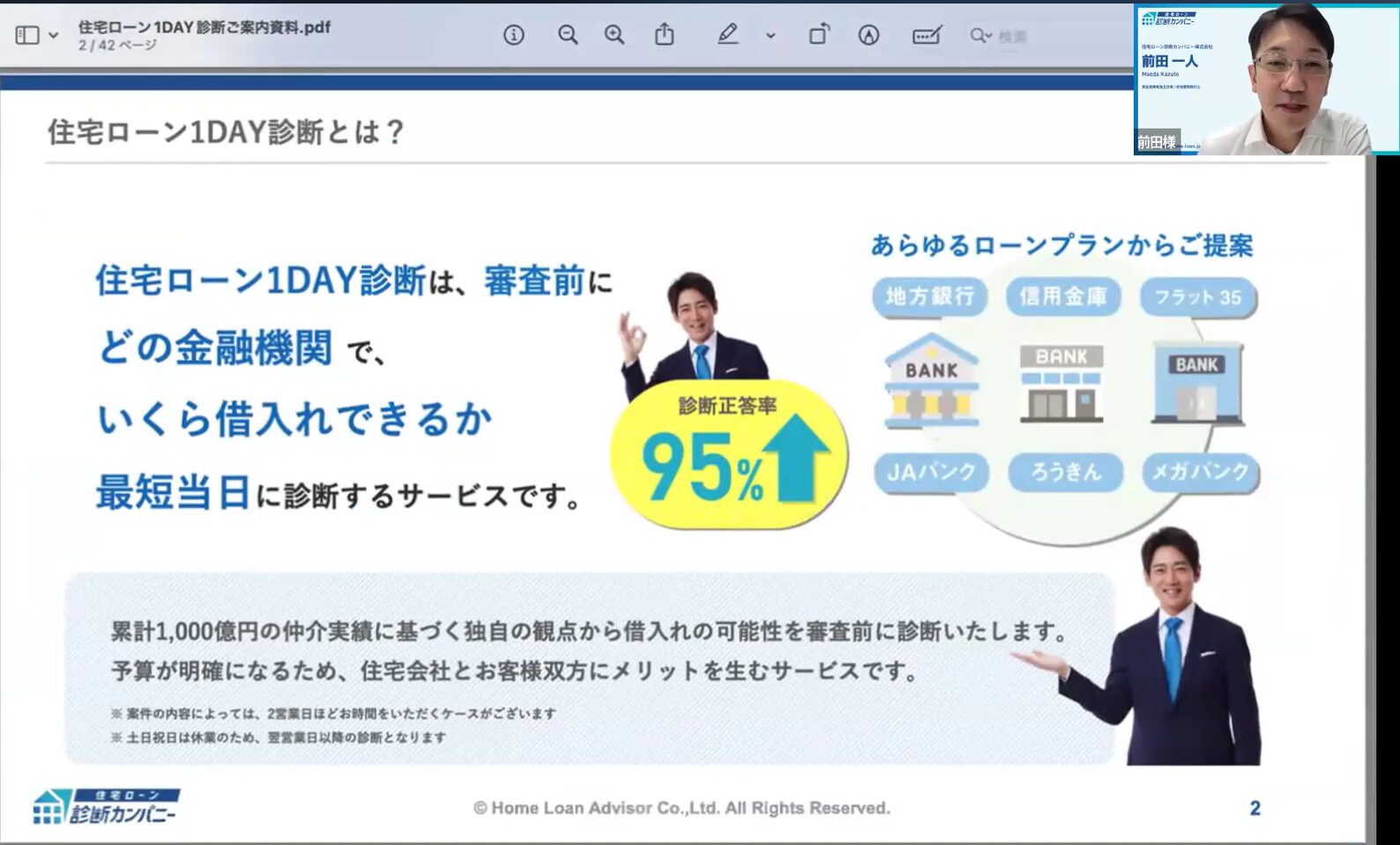

今回ご紹介するのは、マッチングシステム「ククレブ クレマ」です。このシステムは、不動産仲介業や投資業務の効率化を目指して開発されました。不動産業は他の商材と比べて一件当たりの取引金額が大きい反面、成約の角度が低いことが課題です。特に、BtoBの不動産を対象とするため、手間と時間がかかり、人手不足や賃金上昇の影響も大きいです。これらの課題を解決するために、マッチングシステムを開発しました。

システムの特徴として、物件情報をシステムに登録すると、売買、賃貸ニーズとマッチングし、スコア化して表示されます。スコアの高い案件に絞って紹介することで、成約までの効率が向上します。昨年11月に正式にリリースしたこのシステムは、3年間の実証実験を経て、成約率が従来の4倍に向上しました。利用方法は、物件の詳細情報を登録せずに簡単にニーズ登録ができること、そして守秘性を確保するために特定の住所や所有者情報を入力しなくても良い点が挙げられます。登録した物件がマッチングされると、スコアが表示され、問い合わせが可能です。これにより、効率的に案件を進めることができます。

導入プランは、無料のライトプランと、有料のスタンダードプランとプレミアムプランを用意しています。プレミアムプランでは社内と社外のマッチング環境を切り替えることができ、効率的な業務進行が可能です。

当社のマッチングシステムは、少数の組織でも高い成約率を実現し、効率的に業務を進めることができます。ご興味のある方はぜひご連絡いただければと思います。

第2部 パネルディスカッション

━各社様、競争の源泉を一言ずつお願いします。

田中氏)

サービスの強みは大きく二点あると考えています。

一つ目は、ターゲットとして工務店や仲介会社を中心にしていることです。特に中堅企業に対して、保証サービスや24時間対応のコールセンター、そして緊急駆けつけサービスを一括で提供しています。このような包括的なサービスを中小企業向けに展開している会社は少ないため大きな強みだと思います。

二つ目は、サポート体制の充実です。保証業界では、営業リソースの不足やアライアンスの制約により、十分なサポートが行き届かないことが多々あります。しかし、我々は全ての顧客データをウェブ上でシームレスに連携し、手間をかけずにサポートを提供できる体制を整えています。このようなサポート体制の充実が、競争優位性を高める要因となっているのではないかと思っています。

前田氏)

私たちは社名の通り、住宅ローン診断に特化しています。今後も迅速かつ正確で低コストな診断サービスを提供していく予定です。現在の借入診断サービスはBtoB向けですが、将来的にはBtoC展開も考えています。弊社は、日本で初めてローン分野の金融サービス仲介業の登録を行い、金融機関への効率的な送客を実現しています。これにより、金融機関にとって高い実行率を誇る見込み客を提供できるのです。現在は住宅関連事業者へのメリットが中心ですが、今後は金融機関へのメリット提供も強化していきます

小室氏)

事業用不動産の分野では、情報の非対称性が依然として存在し、マーケットの開拓が必要だと考えています。競争力の源泉について言えば、システム的な工夫が挙げられます。例えば、一般企業が実名で不動産を売ろうとすることは少なく、匿名性を担保する仕組みを設けています。また、当社は設立5年ですが、主要メンバーは企業不動産に長く携わっており、豊富なネットワークを持っています。そのため、マッチングプラットフォームには、大手企業だけでなく、事業用不動産に特化した仲介業者も多く参加しています。こうしたユーザー層の中には、オフマーケットの情報も含まれており、他では見られない情報も集まってきます。事業用不動産の分野でマーケットのパイを作ることで、先行者利益を享受し、さらに拡大していけると考えています。

━コロナにより不動産事業者はマーケットが変化したように思いますが、分野ごとにどのような変化がありましたか?

小室氏)

マッチングシステムに関心を持っていただいている観点で、ユーザーの意識の変化についてお話しできればと思っております。事業法人においては、東京証券取引所からのPBR一倍割れの改善要請など、資本効率の改善が経営の焦点となっています。また、コロナ禍においては設備投資の抑制が見られましたが、最近では不動産への新たな投資意欲が高まっています。一方、不動産投資プレイヤーは成熟市場での低利回りに対応し、企業の所有資産に着目して新たな投資機会を模索しています。これにより、不動産関連のプレイヤーの意識が変わり、我々のマッチングシステムへの関心が増していると感じています。

前田氏)

はい、二点ありますね。資材価格、土地価格が高騰する中、地方の市場では新築注文住宅の建物価格が20%〜30%上昇していますが、実質所得は伸びていないため、借入に工夫が必要な方が増加していることからサービスの需要が高まっています。また、借入に工夫が必要なお客様が増加していることから、保証会社や金融機関の審査が緩和されつつあります。この状況が持続可能かはわかりませんが、今すぐ大きな変化はないと思います。金融サービス仲介業法に基づく貸金媒介分野の登録を弊社の関連会社である株式会社ONEフィナンシャルサービスにて終えていることから、今後は金融機関様に対する送客を積極的に行なって参ります。

田中氏)

保証業界でいうところですと、コロナウイルスの影響を受けて、経済的な安全性を求める人々が増えました。自動車などの高額商品に対する援助延長保証の重要性が顕著になっており、消費者の意識も高まっています。住宅市場では、建物自体の保証が注目されています。通常の十年間の瑕疵保険に加えて、中にはさらに長期間の保証を提供するハウスメーカーや工務店も増えています。また、電子機器や太陽光の設置が義務化される動きもあり、蓄電システムや電気自動車のEVシステムの保証も注目されています。このような保障保証の提供が一般的になりつつあり、ハウスメーカーやビルダーの数も増加しています。

━最後に、皆様から一言ずつ、それぞれのカテゴリーでこんなことができたらいいな、政府はこんなことをやってくれたらいいな、業界にこんなことを受け入れてもらったらいいな、といった具体的な希望や提案をお聞きしたいと思います。

田中氏)

保証だけでなく、不動産テック関連も含め、人手不足が深刻化している住宅業界全体で効率化が求められています。その意味で、当社もアフターケア対応などを提供しており、業務を任せられる部分を委ね、本来の営業や顧客対応に集中できるよう支援しています。業界全体が必要とする方向性だと思います。

前田氏)

住宅ローンの仲介というビジネスは先進国では日本だけが進んでいない状況です。海外の先行事例をみると、ITを活用した住宅ローン仲介サービスが浸透しており、中にはユニコーン企業も存在しています。住宅ローン仲介サービスが浸透すれば、金融機関にとってはホットリードの獲得につながり業務効率化が実現しますし、借入れをする個人にとっても、住宅事業者にとっても、住宅ローンの課題を解決するサービスの提供ができそうです。我々は日本において、世界標準の住宅ローン仲介サービスの提供を浸透したいと考えています。政府や関連当局に対しては、さらに法制度などを整備していただけると良いと思います。

小室氏)

私たちのカテゴリーにおいて、課題としてはやはりそのマーケットの成熟度が低いところがあります。特に事業用不動産市場では、流動性の低さや情報の非対称性が課題です。そのため、私たちは秘匿性などにフォーカスし、システムを工夫して展開しています。当該サービスのポイントを踏まえ、現在、事業法人や不動産仲介会社など、こうしたマーケットに参加していただけるよう促しています。この分野は手間がかかるため敬遠されがちですが、ぜひ私たちのシステムを活用していただければと考えています。私たちの理念としては、企業が不動産を通じて日本経済に貢献することを目指していますので、こうした取り組みを通じて日本経済がより活発になることを願っています。

ご参加いただいた皆さま、誠にありがとうございました。

次回のイベントは8月21日開催業界マップ部会のカテゴリーは【不動産情報】です。

皆さまのご参加お待ちしております。